法人・個人の事業関係

気になる質問をクリック(スマホ時はタップ)すると回答が表示されます。

個人事業の場合には特に制限は設けられておりません。法人経営の場合には、資本金一億円以下の中小法人に関しては800万円を限度額として損金算入することができます。

但し、いずれも事業に関係のある支出であることが求められます。

実際に役員として又は従業員としての実態があるのであれば問題ありません。ただし、役員の場合には毎月定額であることが求められます。また、親族に対する過大な給与に関しては否認する規定がありますので、金額の設定には注意が必要です。

また、個人事業(青色申告)の場合には、同一生計の親族に関する給与は、届出が必要になります。

法人の場合には、まず国に対する①法人税、②地方法人特別税、都道府県に対する③法人事業税、④地方法人特別税、⑤法人県民税、市区町村に対する⑥法人市民税があります。

個人の場合には、国に対する①所得税、地方公共団体に対する②住民税、③個人事業税があります

個人の場合、利益(所得)に対してかかる税金の税率は段階的に上がり、最高の場合は所得税、住民税、事業税含め50%を超えます。

一方、法人の場合には最高でも32~33%ですので、傾向としては所得水準の高い方ほど法人経営の方が有利となります。

また、法人経営の場合には経営者ご自身に役員報酬を支給する形となり、その際に「給与所得控除」という大きな控除額が設けられており、税額を軽減することができます。

但し、法人経営の場合には社会保険(厚生年金)への加入が義務づけられ、負担増となる場合がありますので、総合的に判断する必要があります。

相続関係

相続税の申告は、亡くなった方(被相続人)のプラスの財産(土地・建物・預貯金等)からマイナスの財産(未払の税金や医療費・借入金等)を引いた額(純資産価額)が、遺産に係る基礎控除額を超えた場合に必要になります。

「遺産に係る基礎控除額」とは、相続税を計算する際に無条件で控除できる金額のことです。金額は「3,000万円+600万円×法定相続人の数」です。

つまり、

純資産価額 > 遺産に係る基礎控除額 ⇒ 相続税の申告必要(相続税あり)

純資産価額 ≦ 遺産に係る基礎控除額 ⇒ 相続税の申告不要(相続税なし)

となります。

たとえば、法定相続人が2人の場合。

遺産に係る基礎控除額は、3,000万円+600万円×2人=4,200万円。

プラスの財産からマイナスの財産を引いた金額が4,200万円以下であれば、相続税の申告は不要、納める相続税はありません。

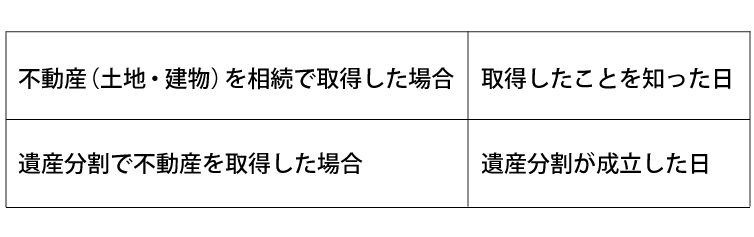

令和3年の民法及び不動産登記法の改正により、令和6年4月1日から相続登記が義務となりました。そのため、相続人は、それぞれ以下の日から3年以内に相続登記の申請をしなければなりません。

なお、いずれの場合も正当な理由がないのに相続登記をしなかった場合には、10万円以下の過料(ペナルティ)が科される可能性があります。

(注)

1.上記相続登記の義務は、「知った日」が基準日となりますので、取得した不動産を具体的に知るまでは、相続登記の申請義務はありません。

2.令和6年4月1日より前に相続した不動産については、相続登記されてないものが対象となります。この場合、令和9年3月31日までに(不動産を取得したことを「知った日」が令和6年4月以降の場合には、その「知った日」から3年以内に)、相続登記の申請をしなければなりません。

相続にあたっては、原則として、相続人は被相続人の権利・義務の全てを承継します。

土地が借地=借地権も例外ではありません。ただし、権利は当然に相続人に移行するものですが、地主の方には、その旨をお伝えすることをお勧めいたします。

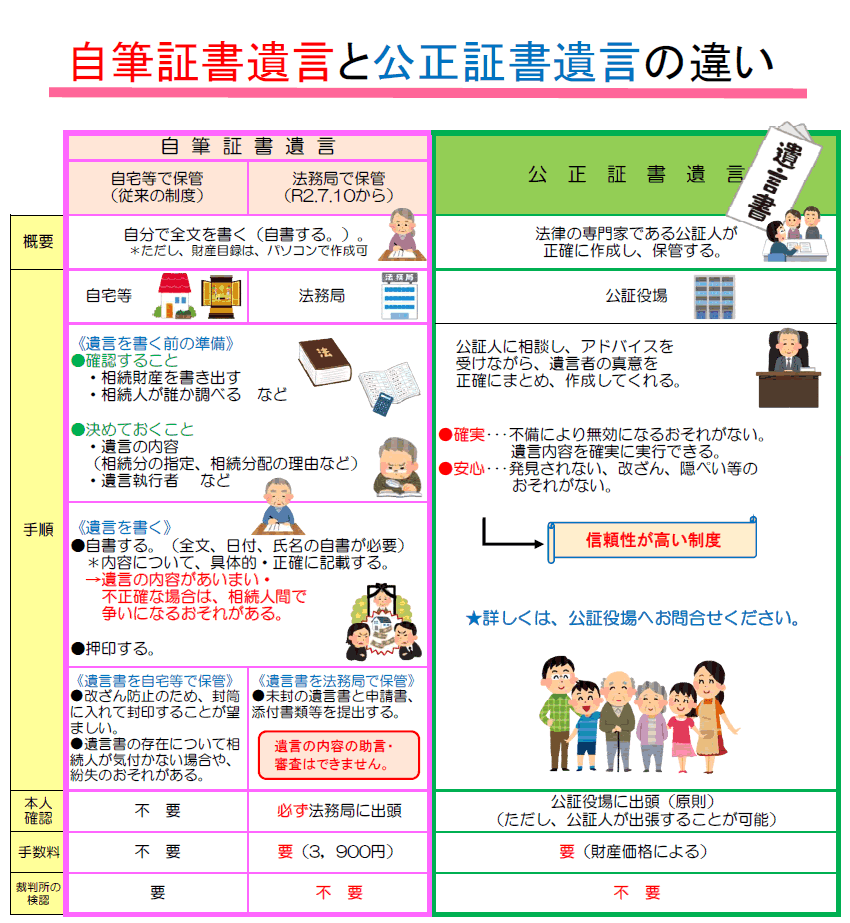

これまで「自筆証書遺言」は自宅で保管されることが一般的でした。そのため、紛失や相続人に発見されないことがあるなどの問題もあったようです。そういった問題を解消するため、「自筆証書遺言書を法務局に預けておく制度」として開始されたのが「自筆証書遺言書保管制度」です。

自筆証書遺言書保管制度はメリットもありますが、注意すべき点もあります。ご自身の状況により、ご検討ください。

特色(メリット)

①【安心】遺言書の改ざんや紛失が防げます

法務局(遺言書保管所)が遺言書原本と画像データを保管します。

②【安心】遺言書が方式不備で無効になることを防げます

保管手続き時、民法に定められている自筆証書遺言の方式について、外形的な確認(全文、日付及び氏名の自書、押印の有無等)をします。

③【簡単】家庭裁判所での検認が不要です

自宅等で保管されていた自筆証書遺言書は、遺言書を書いた方が亡くなった際、家庭裁判所での検認(※)が必要になります。

※相続人立ち合いのもと、遺言書の開封をして内容を確認する作業。

④【親切】遺言書の存在が通知されます

手続き時に「指定者通知」を希望した場合、その指定した方(最大3名まで)に遺言書が保管されている旨の通知がなされます。(法務局(遺言書保管所)において、遺言者の死亡の事実を確認できた時に通知されます。)

注意点(デメリット)

①「民法(第968条)で定められた自筆証書遺言の要件」と「この制度で定められた様式」を満たして作成しなければなりません

どのような形式の遺言書でも保管できるという制度ではありません。

②遺言書の内容についての審査はありません

この制度を利用する「遺言」は、ご自身で作成する必要があります。法務局(遺言書保管所)では、内容の確認や相談はできません。「遺言書の内容に問題がないか」といった確認は、弁護士等の法律の専門家へご相談いただくことになります。

法的に効力を持つ「遺言書」は、まだまだハードルが高いようですが、そのような「遺言書」があった場合でも、相続人全員の協議により遺言書と異なる分割をすることは可能です。

ただし、遺言書の記載内容や受遺者(遺言により財産を受け取るとされている人)の意思により難しい場合もあります。

近頃では「エンディングノート」や「遺言」といった言葉も身近になってきたように感じます。相続に際しては、手続きにも影響がありますので、必ず有無や内容を確認しましょう。

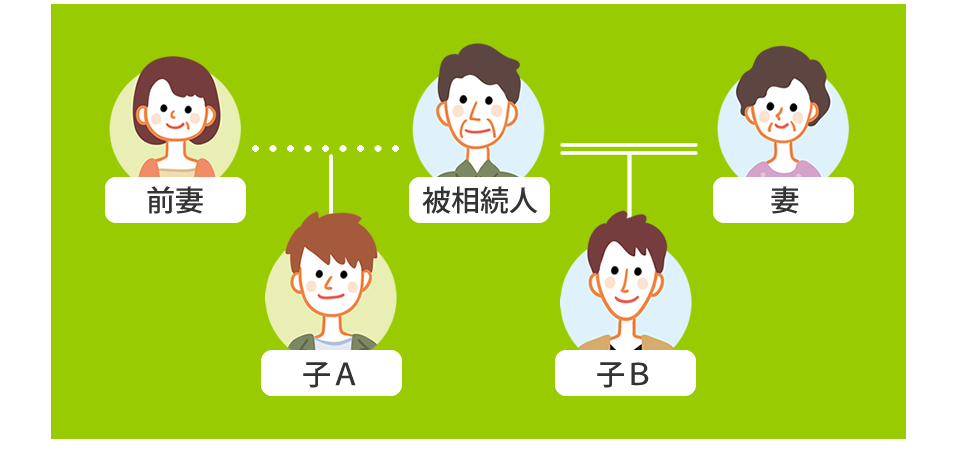

このような関係の場合、相続人は「妻・子 B・子 A」です。(前妻は相続人にはなりません)

前妻との間の子(この例の場合「子 A」)も相続人となるため、遺産分割協議などを行う場合は、必ず参加させなければなりません。(その子を除いた協議は無効となります)

未成年者は、民法によって「法律行為を行うことができない」と規定されています。

相続の手続きも、この「法律行為」にあたります。そのため、「法定代理人」をたてなければ相続の手続きを行うことはできません。

一般的には親権者(ご両親)が「法定代理人」となりますが、「相続」の場合、親権者も未成年者と同じく相続人(共同相続人)であることが多いと思われます。

同じ「相続人」という立場である親権者が代理人となると、「遺産分割協議」の場では「親の利益は子の不利益」にも繋がり(「利益相反行為」といいます)、遺産分割協議が成立しません。

この場合は、家庭裁判所に対し、「子の特別代理人」の選任を求める必要があります。その選任された特別代理人と共に遺産分割協議を行います。

「遺産分割協議書」の作成にあたっては、国内在住の方とは違う手続きが必要です。

日本も、近頃は「押印廃止」が進んできましたが、「遺産分割協議書」については、相続人全員が署名と捺印(実印)をし、印鑑登録証明書を添付することとなります。

しかし、国外に転出した場合は、日本の印鑑登録は抹消されています。この場合、印鑑登録証明書に代わって、「署名証明(サイン証明)」を取得することになります。

「署名証明(サイン証明)」については、外務省のホームページをご確認ください。

いえ、相続人全員で遺産分割協議をしなければ、その協議は成立しません。

連絡の取れない方(行方不明の方など)については、家庭裁判所に不在者財産管理人選任の申立てを行い、選任された不在者財産管理人と共に遺産分割協議を行うことが必要となります。